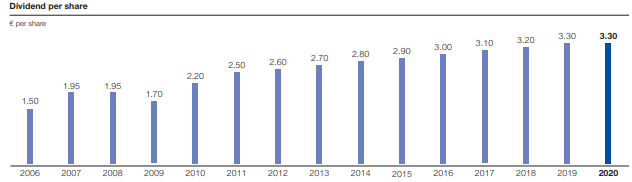

Bij de publicatie van de jaarcijfers heeft BASF aangegeven het dividend te verhogen van €3,30 naar €3,40. Dit is een verhoging van 3,0%.

Door deze verhoging van het BASF dividend stijgt mijn jaarlijkse dividendinkomen met €3,10.

De weg naar €1.000 per maand dividend via dividend groei beleggen

Bij de publicatie van de jaarcijfers heeft BASF aangegeven het dividend te verhogen van €3,30 naar €3,40. Dit is een verhoging van 3,0%.

Door deze verhoging van het BASF dividend stijgt mijn jaarlijkse dividendinkomen met €3,10.

Voor de balans van mijn dividend portefeuille was ik op zoek naar een bedrijf met activiteiten in de grondstoffen sfeer. Gezien het verschil tussen de gemiddelde waardering in Amerika en Europa vielen de hoog gewaarde Amerikaanse bedrijven al snel af.

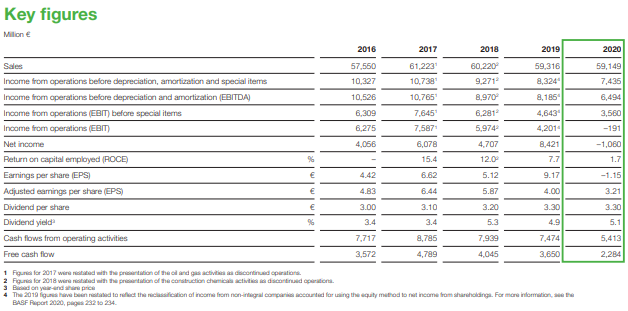

De Badische Anilin- & Soda-Fabrik, BASF, is het grootste chemische bedrijf ter wereld en heeft een omzet van ongeveer €60 miljard euro. BASF is actief in de segmenten Chemicals, Materials, Industrial Solutions, Surface Technologies, Nutrition & Care en Agricultural Solutions. Hiervan is Surface Technologies de grootste divisie met een aandeel van 28% van de omzet.

De cijfers van BASF zijn qua omzet redelijk stabiel, ondanks dat hier onderliggend wel een behoorlijke impact aan acquisities en desinvesteringen is. De cashflow van deze chemiereus is wel stabiel. BASF is gevoelig voor de prijs van olie en gas, want dit zijn belangrijke grondstoffen voor de productie. Dit risico is voor een groot deel intern afgedekt door ook grootaandeelhouder (67%) van de Wintershall Dea Group te zijn. Dit bedrijf is actief in de exploratie en productie van olie en aardgas. Bij stijgende olieprijzen stijgt de winst van Wintershall door, maar daalt de winst van andere BASF maatschappijen door hogere inkoopprijzen van grondstoffen. Per saldo werkt aandeelhouderschap in Wintershall Dea voor BASF dus als een soort hedge tegen stijgende grondstofprijzen.

Door de enorme grote van BASF is dit dus niet een bedrijf dat voor de groei aangekocht wordt, maar meer vanwege de relatief lage waardering en forse cashflows die BASF toch weet te genereren.

In 2020 is voor €3,8 miljard aan afboekingen vanuit de optiek dat door de lange termijn impact van Covid-19 de verdiencapaciteit van investeringen uit het verleden lager is.

De laatste jaren heeft BASF het dividend met €0,10 laten stijgen. Hiervoor is gedurende het Covid jaar 2020 een uitzondering gemaakt. Het dividend is toen stabiel gehouden op €3,30. Tegen mijn aankoopprijs van €62 inclusief kosten geeft dit een yield van 5,3%.

Ik heb 31 aandelen BASF gekocht waardoor mijn jaarlijkse dividendinkomsten stijgen met €102,30. Van BASF verwacht ik dus een beperkte groei van het dividend in de toekomst. De groei zal naar mijn verwachting redelijk in lijn zijn met de inflatie.

Na de verkoop van mijn Simon Property Group positie heb ik ongeveer €5.000 beschikbaar om te herbeleggen. Voor het grootste deel heb ik dit bedrag gebruikt om een aantal bestaande positie te vergroten.

Het gaat hier om de volgende aankopen:

Met de koop van 14 aandelen AbbVie verdubbelt mijn positie in dit bedrijf. De huidige yield van AbbVie komt uit op 4,8%. Met deze koop voeg ik $78,96 aan dividendinkomen toe op jaarbasis.

AbbVie is eigenaar van Humira. Dit meeste omzet genererende medicijn in de wereld. Op dit medicijn gaat wel het patent aflopen de komende jaren, maar AbbVie heeft wel een grote pijpleiding met diverse geneesmiddelen in ontwikkeling waarvan geprofiteerd kan worden in de toekomst.

Met de koop van 20 aandelen stijgt mijn totale positie naar 57 aandelen. De huidige yield van Bristol Myers Squibb aandelen is 3,3%. Met de koop van 20 aandelen stijgen mijn dividendinkomsten op jaarbasis met $39,20.

Bristol Myers Squibb heeft ten opzichte van AbbVie een portfolio aan medicijnen waar de omzet veel beter verdeelt is over verschillende medicatie. Hierdoor is de impact van aflopende patenten minder groot dan bij AbbVie.

Ook Bristol Myers Squibb heeft een grote portefeuille aan medicijnen die in ontwikkeling zijn om ook in de toekomst de omzet op pijl te houden.

Met de koop van 37 aandelen Kinder Morgan stijgt mijn positie naar 110 aandelen. Kinder Morgan heeft op dit moment een yield van 6,6%. Door de koop van 37 aandelen Kinder Morgan stijgt mijn dividendinkomen op jaarbasis met $39,96.

Met Kinder Morgan investeer ik in pijpleidingen en terminals met name in de Verenigde Staten. Dit is doorgaans stabiele business, omdat olie- en gasproducenten lange termijncontracten afsluiten met een bedrijf als Kinder Morgan. Via de leidingen van Kinder Morgan kan de opgepompte olie getransporteerd worden naar fabrieken of naar terminals waar boten de olie of gas kunnen laden.

Vorige maand heb ik 3 aandelen gekocht om in de toekomst te kunnen profiteren van het Nintendo dividend. Inmiddels is de koers gedaald van €414 naar €386 en heb ik nog 1 aandeel toegevoegd aan mijn positie.

Dit gaat naar verwachting €11 aan extra dividend op jaarbasis opleveren.

Dit is een nieuwe positie in mijn portefeuille waar ik een afzonderlijke post van ga plaatsen. Op dit moment keert BASF een dividend van €3,30 per jaar uit. Door het kopen van 31 aandelen BASF stijgt mijn verwachte jaarlijkse dividendinkomen met €102,30.

Door de verkoop van Simon Property Group heb ik $211,20 aan dividend ingeleverd op jaarbasis. Door de koop van AbbVie, Bristol Myers Squib, Nintendo, BASF en Kinder Morgan komt hiervoor ongeveer $285 aan dividend op jaarbasis bij.